住宅ローン減税

住宅の購入は、多くの人にとって最も高額な買い物であり、住宅市場の状況は日本経済に大きな影響を与えます。そのため、日本では景気や国の財政状況に合わせ、住宅の購入に対して、様々な税制優遇措置が講じられてきました。その代表的な制度が「住宅ローン減税」です。この制度は、1972年の高度経済成長期に、住宅需要者を支援するための「住宅取得控除制度」の導入に始まり、以降住まいニーズの変化に合わせて改正を繰り返しながら現在に至っています。

住宅ローン減税とは

住宅ローンを借り入れて住宅の新築・取得又は増改築等をした場合、年末のローン残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除する制度です。所得税で控除しきれない場合、翌年の住民税(上限97,500円)からも控除を受けることができます。2022年の税制改正により、住宅ローン減税を利用できる期間が2025年まで4年間延長されることになりました。

・年末のローン残高の0.7%を所得税から控除

・控除期間は、新築住宅等は原則13年、既存住宅(中古住宅)は10年

住宅ローン減税の概要

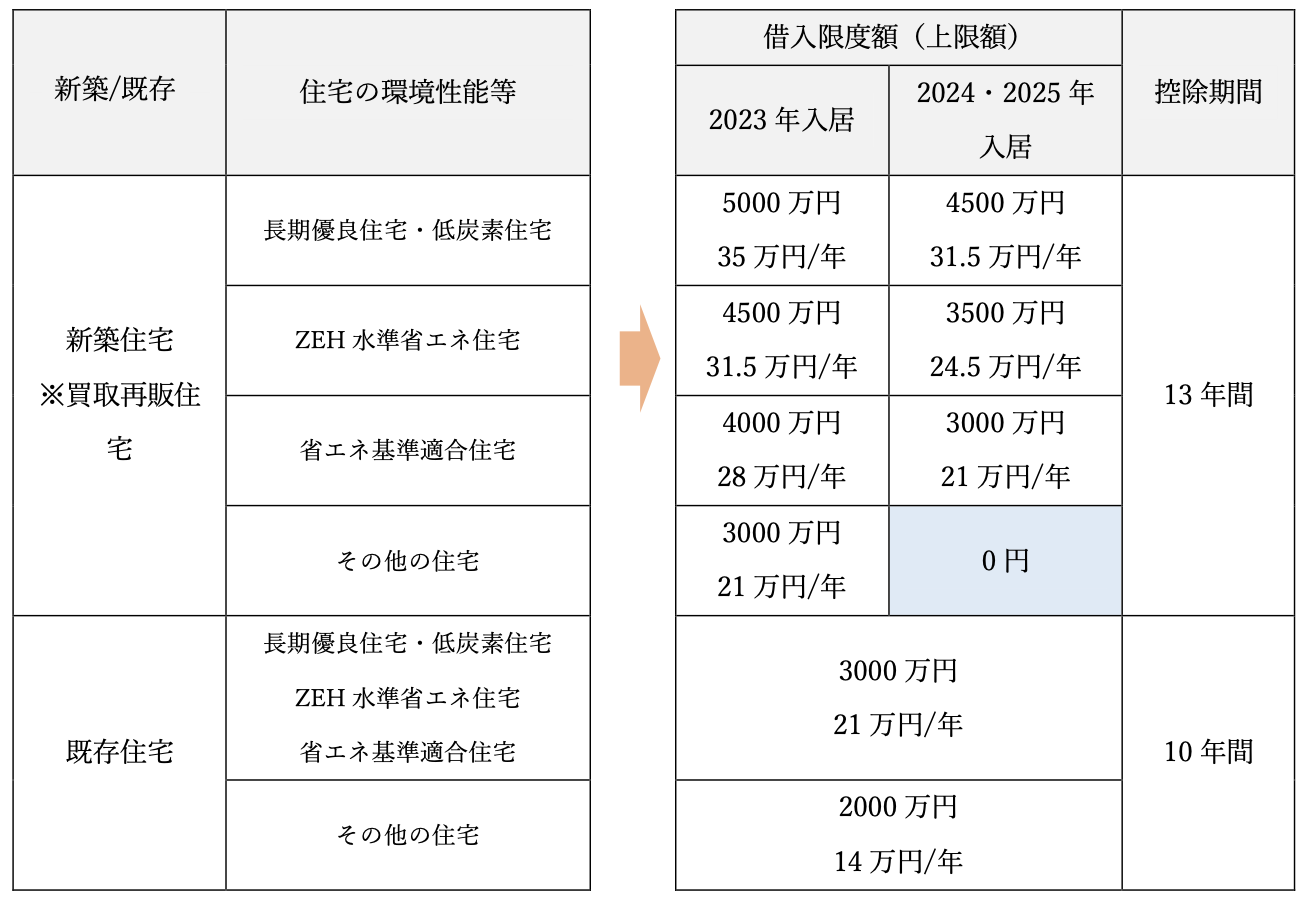

下記表のように、購入する住宅が新築なのか既存住宅(中古住宅)なのか、住宅の環境性能、入居時期によって借入限度額、控除期間が決まります。

2024年以降に建築確認を受ける新築住宅については、良質な住宅(省エネ基準に適合する住宅)でなければ、住宅ローン控除が受けられなくなるのでご注意ください。

*買取再販住宅とは

不動産会社(宅地建物取引業者)が一定の条件を満たすリフォーム工事を施した良質な既存住宅の場合、新築住宅と同様の控除が受けられます。

宅地建物取引業者が特定増改築等をした既存住宅を、その宅地建物取引業者の取得の日から2年以内に取得した場合の既存住宅(その取得の時点において、その既存住宅が新築された日から起算して10年を経過したものに限ります。)をいいます。特定増改築等に係る工事に要した費用の総額が、その既存住宅の個人に対する売買価額(税込み)の20パーセントに相当する金額(その金額が300万円を超える場合には300万円)以上であること。

住宅ローン減税の適用条件

1. 購入した物件に自身が住むこと。(投資目的の物件は対象になりません。)

2. 床面積が50㎡以上であること。(2023年までに建築確認を受けた新築物件は、合計所得金額が1,000万円以下の方に限り、床面積が40㎡以上50㎡未満の物件も対象になります。

3. 合計所得額が2,000万円以下であること。(夫婦でペアローンを組む場合、それぞれの合計所得額が2000万円以下であること。)

4. 住宅ローンの返済期間が10年以上あること。

5. 引渡し又は工事完了から6か月以内に入居すること。

6. 新耐震基準を満たしていること。

7. 2024年以後に建築確認を受ける物件の場合、一定の省エネ基準を満たしていること。

住宅ローン減税でいくら戻ってくるか

住宅ローン減税は、年末のローン残高の0.7%が控除される制度ですが、実際に控除される金額は、ローン残高、購入住宅の借入限度額、控除期間、所得税等納税額によって計算されます。

事例1

年収:800万円

2022年に新築住宅(長期優良住宅)を購入

→借入限度額(上限額)5,000万円、控除期間13年

入居1年目のローン年末残高:5,350万円 (固定金利1.50%、35年返済)

所得に応じた納税額 所得税:32万円住民税:39万円

1. ローン残高×0.7%=5350万円×0.7%=374,500円

2. 借入限度額×0.7%=5,000万円×0.7%=350,000円

3. 納税額による上限:32万円+9.75万円=41.75万円

1と2で少ないほうの金額35万円が1年目の還付金額になります。所得税の納税額32万円を超えますが、住民税からも9.75万円を上限に控除されますので、控除額は35万円になります。2年目目以降も同様に計算しますが、住宅ローンの年末残高は年々減少し、35万円を下回りますので、還付金額は年々小さくなります。

13年間の控除額合計(試算):414万円

事例2

年収:600万円

2022年に既存住宅(中古住宅)を購入

→借入限度額(上限額):2,000万円 控除期間10年

入居1年目のローン年末残高:3,800万円(固定金利1.50%、35年返済)

所得に応じた納税額 所得税:13万円 住民税:25万円

1. ローン残高×0.7%=3800万円×0.7%=266,000円

2. 借入限度額×0.7%=2,000万円×0.7%=140,000円

3. 納税額による上限:13万円+9.75万円=22.75万円

1と2で少ないほうの金額14万円が1年目の還付金額になります。所得税の納税額13万円を超えますが、住民税からも控除されますので、控除額は14万円になります。2年目目以降も同様に計算すると、14万円×10年間で140万円になります。

10年間の控除額合計(試算):140万円

住宅ローン減税を受けるための手続き

入居した年の翌年に確定申告を行います。

住宅ローン減税は、正式には「住宅借入金等特別控除」といいます。

会社員など給与所得の方は会社で源泉徴収されていますが、初年度はご自身で確定申告を行う必要があります。毎年の確定申告の時期は2月16日~3月15日ですが、住宅ローン控除の還付金のための申告の場合は、1月から申告が可能です。自営業者など毎年確定申告を行っている方は、一般の確定申告と合わせて申告を行います。発生する還付金は、申告後、概ね一カ月後に指定した銀行口座に振り込まれます。

申告に必要な書類

|

書類名 |

入手先 |

| 確定申告書 | 国税庁のサイトから入手します。税務署からも入手できます |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | |

|

本人確認書類(aまたはb)の写し b マイナンバー通知カードまたはマイナンバーが記載されている住民票 |

市町村役場等から入手します |

| 建物・土地の登記事項証明書 | 法務局から入手します |

| 建物・土地の不動産売買契約書(請負契約書)の写し | 不動産会社と契約した書類です |

| 源泉徴収票 | 勤務先から入手します |

| 住宅ローンの残高を証明する「年末残高証明書」 | 住宅ローンを借入した金融機関から送付されてきます |

| (一定の耐震基準を満たす中古住宅の場合) 耐震基準適合証明書又は住宅性能評価書の写し |

契約した不動産会社から入手します |

| (認定長期優良住宅・認定低炭素住宅の場合) 認定通知書の写し |

2年目以降は、会社員の場合は会社の年末調整で手続きが可能です。初年度に確定申告を行うと、その年の10月頃に税務署から翌年以降の年数分の「住宅借入金等特別控除申告書」が送付されます。11月下旬頃に金融機関から「住宅ローンの年末残高等証明書」が送付されます。これらの書類を年末調整の際にあわせて提出することで、2年目以降の住宅ローン控除が受けられます。年末調整で住宅ローン控除を申請すると、給与もしくは賞与に上乗せするかたちで振り込まれるのが一般的です。

自営業の方など毎年確定申告をする方は、2年目以降も確定申告が必要になります。

*上記記載の情報はあくまで概要であり、税制、税控除額等を確約するものではございません。実際の税制、税控除額については、所轄の税務署等にご相談のうえ、ご確認ください。

- 東京都心の不動産購入

- マンション、一戸建、外国人向住宅、収益、事業用物件、まで豊富な物件セレクション。英語・中国語でも物件情報を発信。